Der europäische Aktienmarkt stand meist im Schatten der US-Börsen. Dabei ließ sich mit ausgewählten Aktienfonds mit Focus auf Europa durchaus ordentliche Rendite erzielen.

Normalerweise hinkten europäische Aktientitel hinter Amazon, Apple, Netflix oder Tesla hinterher. Kapitalmarktstrategen erwarten nun eine Wende: BlackRock beispielsweise hat den europäischen Aktienmarkt auf „übergewichten“ hochgestuft. Nach der Ansicht der großen Vermögensverwalter werde Europas Wirtschaft nach dem Auslaufen von Corona-Beschränkungen wieder in Gang kommen, was zu einer zyklischen Aufwärtsbewegung führen werde.

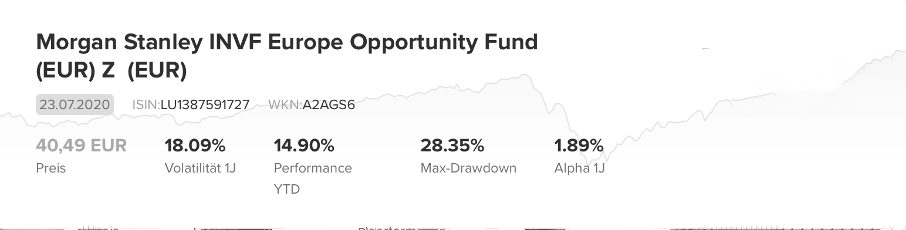

Doch wer als Anleger in einen europäischen Aktienfonds investieren will, hat die Qual der Wahl. 1061 Fonds in Euro-Tranche weist die Peergroup Aktienfonds Europa All Cap aus. Der Morgan Stanley INVF Europe Opportunity Fund führt auf Halbjahressicht die Rankingliste an: Plus von 14 Prozent seit Jahresbeginn.

Neue Aktienfonds performen manchmal sehr gut…

Morgan Stanley hat erst vor wenigen Monaten mit Kristian Heugh und Wendy Wang ein neues Portfoliomanager-Team ernannt, das den rund 85 Millionen Dollar schweren Morgan Stanley European Equity Fonds übernommen hat. Gleichzeitig wurde der Aktienfonds in Morgan Stanley Europe Opportunity-Fonds umbenannt.

Im Fokus der beiden Fondsmanager stehen etablierte und aufstrebende Unternehmen von hoher Qualität, die zum Zeitpunkt des Kaufs unterbewertet sind. Typischerweise zeichnen sich die Titel durch starke Geschäftsmodelle, finanzielle Stärke und Management-Teams mit nachweisbarer Kompetenz aus. Im Investmentprozess sind zusätzlich ESG-Kriterien integriert. Das Investmentteam kombiniert quantitative Aktienfilter mit einer qualitativen Analyse für ein sehr konzentriertes Aktienfonds-Portfolio mit hoher Überzeugungskraft.

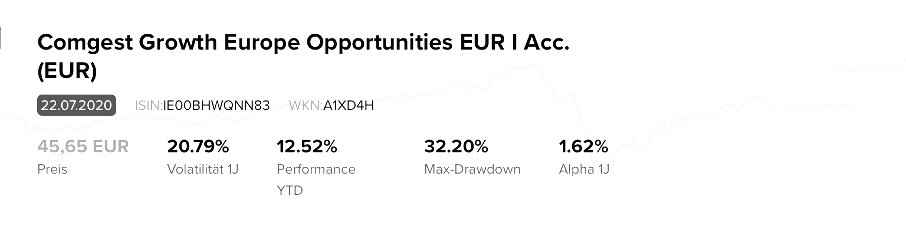

Der Aktienfonds Comgest Growth Europe Opportunities, der vom erfahrenen Fondsmanager Franz Weis verantwortete Aktienfonds, hat ebenfalls ein starkes erstes Halbjahr hingelegt. Der Fondsmanager setzt auf ein konzentriertes Portfolio mit 40 Aktien-Titeln. Aktuell zählen Frankreich, Niederlande und Dänemark zu den favorisierten Regionen, Deutschland hat nur ein Portfolio-Gewicht von 6 Prozent. Im Gegensatz zu Paladin One. Der 2013 aufgelegte Aktienfonds von Paladin Asset Management favorisiert mit einer Gewichtung von rund 70 Prozent Unternehmen aus Deutschland. Weitere Besonderheit: Das sehr konzentrierte Portfolio besteht aus lediglich 15 bis 25 Aktientiteln.

Alte Aktienfonds stehen für Sicherheit und stabile Erträge….

Ein Klassiker ist der Columbia Threadneedle Europeen Small Cap Fonds, den es seit März 2011 gibt. Threadneedle auf deutsch die „Stecknadel“ (im Heuhaufen) bezieht sich auf die Hidden Champions in Europa, also im Moment auf 70 Unternehmen: L’Oreal, Adidas, Phillipps, Teamviewer, Belimo, Elis, Norma Group, Sartorius, aber auch SAP sind einige Beispiele. Dieser Fonds, unter seinem derzeitigen Manager Scott Woods, verwaltet Aktien von hochwertigen europäischen Unternehmen mit einer langfristigen Strategie. Der Fondsmanager filtriert Wettbewerbsvorteilen und Alleinstellungsmerkmale von Aktienunternehmen heraus, die nachhaltig hohe Renditen erzielen. Diese Gesellschaften können Kapital zu höheren Ertragsraten reinvestieren und damit ein attraktives Gesamtwachstum für Fondsanleger erzielen. So konnte der Aktienfonds zwischen 2009 und 2019 ein Wachstum von 260 % erzielen. 2019 waren es allein knapp 40 %.

Das Anlageverfahren des Aktienfonds ist darauf ausgerichtet, Gesellschaften zu identifizieren und selektiv in jene zu investieren, die ein attraktives langfristiges Wachstum und eine angemessene Bewertung bieten. Das Verständnis der Branchenstruktur und der Geschäftsmodelle der Aktienunternehmen steht im Vordergrund: Dem wird das Fünf-Kräfte-Modell nach Professor Michael Porter zugrunde gelegt, um die Branchenattraktivität zu beurteilen. Eine ständige Überprüfung der Geschäftsmodelle finden regelmäßigen Meetings mit dem Unternehmensmanagement statt.

Dynamische Sektor- und Regionengewichtungen erfolgen eher nach Bottom-up- als nach Top-down-Ansätzen. Der Fondsmanager ist sehr risikobewusst, und das Portfolio ist nach Aktien, Sektoren und Regionen diversifiziert. Der Portfoliostil zeigt einen klaren Fokus auf Qualität und Wachstum.

Erfolg mit konzentriertem Aktienfonds Portfolio

Freilich bleibt die alte Weisheit gültig, auch ein Vermögensportfolio, welches nur aus Aktien bestehen soll, möglichst zu diversifizieren. Der Ansatz müsste hier also so gewählt werden, daß die Risiken sich nicht überschneiden. Die Strategie und Auswahl sollte so aufeinander abgestimmt sein, daß beispielsweise die Aktien von Unternehmen steigen, die aus einer Krise Profite und eine Non-Performance von Konjunktur abhängigen Unternehmen mindestens ausgleichen. Eine Aufteilung nach Regionen, Branchen und Geschäftsmodellen muss zwangsläufig gemacht werden.

Ein Hoch auf die Familie in Aktienfonds

Mit dem Fokus auf familien- bzw. inhabergeführte Unternehmen kam der Deka-UnternehmerStrategie Europa seit Jahresbeginn auf eine Performance von knapp zehn Prozent. Für die Titelselektion werden Bilanzdaten und betriebswirtschaftliche Kennzahlen wie Eigenkapitalquote und Nettoverschuldung unter die Lupe genommen. Außerdem werden qualitative Bewertungskriterien, wie z.B. die Qualität der Produkte und des Geschäftsmodells des Unternehmens analysiert. Die Titel NetEnt, IES Internationella Engelska Skolan, Chr. Hansen Holding, SAP und Roche bildeten per Ende Juni die größten Positionen auf Einzelwertebene. Zu den Fonds, die im ersten Halbjahr besonders hervorstachen, gehören außerdem der Baillie Gifford Worldwide Pan-European Fund, der Candriam Equities L Europe Innovation sowie der Metzler European Growth.

Growth macht bei Aktienfonds den Unterschied

Viele Aktienfonds Interessenten scheuen die hohen Kosten der aktiv gemanagten Fonds und steigen deshalb lieber bei den passiven kostengünstigen ETFs ein. Als erster ETF taucht der Deka STOXX Europe Strong Growth 20 UCITS ETF in der Spitzengruppe auf. Der zugrunde liegende Index soll die 20 reinsten Growth Unternehmen in Europa abbilden. Die Growth-Eigenschaft der einzelnen Unternehmen wird durch die Analyse von fundamentalen Kennzahlen ermittelt. Hierfür stehen das Kurs-Gewinn-Verhältnis, Marktwert-Buchwert-Verhältnis, Dividendenrendite und Gewinnwachstum zur Verfügung. Aktuell zählen etwa Sartorius, Adyen und Zalando dazu. Der spezielle Ansatz hat sich bereits auch längerfristig mehr als bewährt: Der 2008 aufgelegte ETF führt aus Sicht von drei sowie fünf Jahren die Performance-Rankliste an und das bei immerhin 1061 Fonds.

Rechtlicher Hinweis: Ein Blogartikel ersetzt grundsätzlich nicht ein Beratungsgespräch, denn bei Vermögensanlagen müssen immer die individuellen Ziele und Umstände berücksichtig werden.